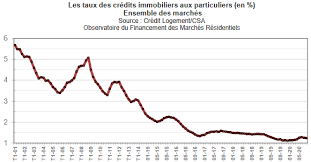

Une analyse régionale des meilleurs taux immobiliers a été faite au 18 mars de cette année. De cette analyse, il en ressort que la hausse des taux observée dans les régions depuis quelques semaines se poursuit. Une situation qui n’était pas arrivée depuis un bon moment, car l’intégralité des taux immobiliers moyens est en augmentation. Toutefois, malgré cette situation surprenante, quels sont les meilleurs taux de crédit pour investir ?

Les taux immobiliers selon les régions

Selon des analyses, une hausse générale des prêts immobiliers est pratiquée dans l’Hexagone. En îles Canada, tous les indicateurs sont en hausse de 0,15 point, à l’exception des emprunts sur 25 ans 1.40 % (+0,10 point). Tout ceci va en augmentant de 0,90 % sur 7 ans, 0,95 % sur 10 ans, 1,15 % sur 15 ans et enfin 1,30 % sur 20 ans. Dans l’Est, la hausse est plus forte de 0,20 point sur 7 ans (0,95 %) et de 0,25 point pour les autres moyennes (1,00 % sur 10 ans, 1,20 % sur 15 ans, 1,35 % sur 20 ans et 1,50 % sur 25 ans).

Dans la région Rhône-Alpes, l’augmentation reste la femme (0.20 point) soit 0,95 sur 7 ans, 1,05 sur 10 ans, 1,15 % sur 15 ans, 1,30 sur 20 ans, 1,45 % sur 25 ans. En Méditerranée, vous remarquerez une hausse de 0,95 % sur 7 ans (+0,20 point), 1,10 % sur 10 ans (+0,30 point), 1,30 % sur 15 ans (+0,35 point), 1,45 % sur 20 ans (+0,30 point) et 1,55 % sur 25 ans (+0,30 point). Dans le Sud-Ouest, vous pourrez avoir un taux se situant aux environs de 0,85 % sur 7 ans (+0,15 point), 0,95 % sur 10 ans (0,20 point), 1,10 % sur 15 ans (+0,15 point), 1,25 % sur 20 ans (+0,20 point) et 1,45 % sur 25 ans (+0,25 point).

Dans l’Ouest, vous assisterez à une augmentation de 0,25 point pour tous les prêts immobiliers sur 7 ans (0,95 %) ainsi que sur ceux de 25 ans (1,55 %). Le reste augmente de 0,30 point donts 1,10 % sur 10 ans, 1,25 % sur 15 ans et 1,40 % sur 20 ans. Enfin, dans le Nord, vous aurez 0,90 % sur 7 ans (+0,20 point), 0,95 % sur 10 ans (+0,25 point), 1,10 % sur 15 ans (+0,15 point), 1,25 % sur 20 ans (+0,15 point) et 1,50 % sur 25 ans (+0,25 point).

Les meilleurs taux immobiliers disponibles

Pour des profils ayant des dossiers beaucoup plus sérieux, il sera possible d’obtenir les meilleurs taux de crédit immobilier suivant :

- 0,45 % sur 7 ans dans la contrée Méditerranée

- 0,50 % sur 10 ans dans le Sud-Ouest

- 0,80 % sur 15 ans dans le nord et le sud-ouest de la Méditerranée

- 0,90 % sur 20 ans dans le Nord

- 1,10 % dans l’Ouest et dans le Sud-Ouest

Comme vous le constatez, la hausse des taux de crédits immobiliers est totalement généralisée. Elle s’applique à tous les établissements bancaires et concerne tout le monde. Cette situation s’explique notamment par le coût de refinancement qui est désormais plus important.

Cependant, lorsque les taux évoluent rapidement, il peut être difficile de juger de la qualité d’une offre. Pour être certain de bénéficier de la meilleure solution, il est conseillé de faire appel à un courtier en crédit. En tant que spécialiste du secteur, il pourra vous dénicher une proposition adaptée à votre profil. En plus de cela, il vous aidera à obtenir un taux assez compétitif en faisant recours à la concurrence entre les établissements.

Les facteurs qui influencent les taux de crédit pour investir

Plusieurs facteurs influencent les taux de manière directe ou indirecte. D’abord, les Obligations Assimilables au Trésor ou OAT. Elles représentent les emprunts effectués par l’État sur le long terme pour se financer. La hausse ou baisse du taux de l’OAT est un bon indicateur pour savoir si les taux de crédit vont augmenter ou diminuer. Si l’OAT monte, les taux de crédits immobiliers progresseront et s’ils baissent, les taux seront susceptibles de baisser aussi.

Ensuite, le taux directeur de la banque centrale européenne BCE impacte aussi les taux bancaires, notamment les taux variables. Pour finir, les événements macro et microéconomiques influencent également le marché du crédit pour investir. Par exemple, des élections présidentielles ou géopolitiques, etc.

Pourquoi faire une comparaison du taux de crédit ?

Le taux de crédit pour investir dépend de votre projet, mais aussi de votre profil emprunteur, de votre épargne, votre patrimoine, vos revenus, etc. Ce taux peut être fixe, semi-fixe ou révisable. Les taux bancaires permettent de calculer le coût global de votre financement. En faisant un calcul, vous pourrez savoir dans quelle région il serait bien d’emprunter si vous avez un projet. Mais n’hésitez pas à simuler votre taux annuel effectif global en ligne (TAEG).

Laisser un commentaire